En la quincena el precio de café en Nueva York alcanzó nuevos altos con un máximo de 166.75 este martes primero de junio, un nivel no visto desde noviembre 2016. El mercado dio señales de sobrecomprado y el precio se retrajó hasta 155.20 el viernes, pero se recuperó 4.05 centavos el mismo día, cerrando en 161.65.

Alerta de emergencia hídrica en 5 estados de Brasil, sequía que impacta en la producción no solo de la cosecha 2021/22, sino también en la de 2022/23, alerta también por un posible default masivo de contratos por productores brasileños, la exportación de café continúa bloqueada en Colombia, los problemas con la logística por COVID-19 siguen, la OIC aumentó su estimación del consumo en 2020/21 en 1.2 millones de sacos, Conab pronóstica una baja a 48.8 millones de sacos en la producción de Brasil en 2021/22. Todo se junta y estamos en territorio desconocido en cuanto al precio de café, donde el cielo parece el límite ahora. Los especuladores ya tenían el dedo en el gatillo y dispararon de nuevo esta semana.

Parece que podemos divertirnos un rato más, porque se están juntando los fundamentos de oferta y demanda (fuerte escasez de arábigos a la víspera) con los factores especulativos.

Soportes: 147.5, 144.6, 139.6, 135.5, 130.8, 122.5 y 119.9. Resistencias: 155.4, 165.5, 175 y 185.

Se nota el mayor movimiento en el mercado en el incremento del interés abierto con 15,101 contratos a 376,834 (futuros y opciones combinados). Después de 5 semanas de estar más o menos al mismo nivel, los fondos han aumentado su posición neta larga con 6,745 contratos en esta última semana a 42,156. Es un claro indicador de que están aumentando la apuesta a un mayor alza del precio.

Los comerciantes han aumentado su posición corta 107 a 93,646 contratos y su posición corta 3,917 contratos a 217,611, para una posición neta corta de 123,965. Aunque también especulan, se lee esto como que los tostadores se están absteniendo a fijar sus contratos (aumento de posición larga) y que los productores y exportadores están aprovechando en parte el aumento del precio (aumento de posición corta).

Estamos entrando en la época de verano, cuando en los principales países consumidores en el norte la demanda de café disminuye y hay menos necesidad de comprar café y fijar contratos de parte de los tostadores. Sin embargo, si el aumento del precio en Nueva York continua, en algún momento estarán obligados a comprar y fijar. Si eso ocurre, tendremos una doble presión hacia arriba entre tostadores y expeculadores y el precio se puede disparar más.

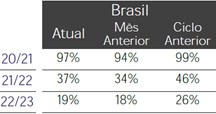

Si lo analizamos desde el lado de los productores, al 31 de mayo en Brasil han fijado el 97% de la cosecha 2020/21 de café arábigo, 37% de la cosecha 2021/22 y 19% de la cosecha 2022/23. La venta a futuro es considerable si se compara con productores en otros países, que en su mayoría venden principalmente la cosecha actual, pero es menos que en el ciclo anterior.

En este momento es muy atractivo para los productores de Brasil vender su café. Un estudio señala que los costos de producción con una productividad promedio de 40 sacos (60 kg) por hectárea son 289 reales. El precio local en Brasil se ha disparado a 800 reales, dejando una superganancia a los productores. Si con este precio son tan conservadores con vender a futuro, algo tiene que estar pasando.

Igual que en octubre-noviembre 2016 detrás hay preocupación por el impacto de la sequía en Brasil, pero esta vez las condiciones son diferentes. En aquella ocasión la sequía se dio en época de floración y al final llovió con algún retraso, por lo que el precio se desplomó después de haber rozado los 180 centavos. Esta vez estamos viendo el impacto de una sequía consumida el año pasado y que continúa. Se espera poca lluvia entre junio y agosto. La sequía afecta no solo esta cosecha, sino también la siguiente. El desarrollo vegetativo ha sido insuficiente durante el primer semestre, hay menor número de entrenudos, menos espacio para la formación de botones florales y va a haber menos formación de granos.

Otra diferencia es que por primera vez en 111 años se ha declarado alerta de emergencia hídrica en 5 estados, entre ellos Minas Gerais, el principal estado productor de café. El impacto de La Niña ha puesto en peligro el suministro de agua para el consumo de la población y para los cultivos. Comparada con la sequía de 2013/14, cuando el precio de Nueva York se disparó hasta 200-220 centavos, la situación pinta más grave ahora. Aparte del café están en peligro la producción de cítricos y de caña de azúcar, otros cultivos importantes para la exportación.

FAS USDA ha publicado 2 informes parciales más, sobre Nicaragua y Costa Rica. El 18 de junio se publicará el informe semestral con el balance de la oferta y la demanda de café a nivel mundial.

Para Nicaragua se bajó lestimación de la cosecha 2020/21 de 2.6 a 2.3 millones de sacos, 15% menos que la cosecha anterior. La falta de mantención de los cafetales por falta de acceso al crédito y el impacto de los huracanes Eta e Iota fueron las princpales causas de la baja. Nicaragua tiene los rendimientos de campo más bajos en la región, con cerca de 15 sacos (60 kg) por hectárea. Para 2021/22 se espera un aumento de 110 mil sacos a 2.4 millones, la falta de recursos impide una mayor recuperación de la producción.

La producción de café en Costa Rica creció marginalmente con 0.4%, para quedarse en 1.5 millones de sacos en 2020/21. Las medidas contra la pandemia causaron una falta de trabajadores al final de la cosecha y los granos sobremaduros bajaron el rendimiento, que fue compensado por café importado de Honduras y Nicaragua. Para 2021/22 se espera más o menos el mismo volumen de producción.

El pronóstico de la producción y el balance entre oferta y demanda que presentamos en el blog del 23 de mayo no varían grandemente con los datos de Nicaragua y Costa Rica.

La OIC en su informe de mayo ajustó su pronóstico del consumo en 2020/21 de 166.3 millones de sacos a 167.6 millones, un incremento de 1.9% sobre los 164.4 millones en 2019/20. El pronóstico de la producción queda en 169.6 millones, por lo que habrá un excedente de 2 millones de sacos.

Los productores y exportadores de Colombia están desesperados por el bloqueo de las carreteras que dura ya 38 días. Las exportaciones bajaron 700-800 mil sacos en mayo. Una complicación es que Colombia tiene pocos puertos de donde sale el café y una capacidad limitada, por lo que tomará mucho tiempo recuperar el volumen perdido. El puerto que mejor funciona todavía es Santa Marta, pero ese representa menos del 5% de las exportaciones de café, contra Buenaventura 70% y Cartagena 25%.

En Brasil la cantidad de embarques roleados para el siguiente mes por falta de contenedores está aumentando, acentuando el desabastecimiento del mercado con café. Datos provisionales de Cecafé señalan una baja a menos de 2 millones de sacos en las exportaciones en mayo, contra 3.3 millones en abril y 3.6 millones en mayo 2020, una baja de 41%.

Hay reportes que productores están roleando embarques para el año que viene y que quieren renegociar sus contratos. Vendieron cuando el precio estaba entre 450 y 600 reales por saco y ahora ha subido a 800 reales en el mercado local.

En Vietnam igual faltan contenedores, muchos embarques se retrasan y se tienen que reprogramar para el siguiente mes. Las tarifas de transporte marítimo son impredecibles

En Centromérica la mayor parte de la cosecha ha sido vendida, los problemas con la logísitica por falta de contenedores y barcos que no llegan siguen y las exportaciones quedaron 6% atrás en comparación con el año pasado.

En mayo 1997 la huelgas en los puertos y el bloqueo de las carreteras en Colombia fueron uno de los motivos por qué el precio se disparó a más de 300 centavos por breves momentos. En aquel momento hubo poco café en inventario, mientras ahora hay al menos unos 27 millones de sacos en bodega en los países consumidores, igual que hace un año. Precios tan extremos son causados por la especulación, aumentada por el pánico de los comerciantes y los tostadores, pero nunca duran mucho porque la industria no hay liquidez para sostenerlos.

La European Coffee Federation ECF ha retomado la publicación de los inventarios en los principales puertos europeos, que había suspendido desde marzo 2020, cuando ya no contaba con los datos de Amberes y de Bremen. Ahora no desglosa por puerto sino por tipo de café y reconoce que los datos están incompletos. Aún así contamos con mejores datos sobre los inventarios en los países consumidores otra vez.

0 Comentarios